Плата за загрязнение окружающей природной среды. Плата за загрязнение окружающей среды у специализированных организаций

"Бюджетные организации: бухгалтерский учет и налогообложение", 2012, N 4

В соответствии со ст. 3 Федерального закона от 10.01.2002 N 7-ФЗ "Об охране окружающей среды" (далее - Федеральный закон N 7-ФЗ) одним из принципов охраны окружающей среды является платность природопользования и возмещение вреда, нанесенного окружающей среде. Бюджетные организации вне зависимости от того, какие виды деятельности они осуществляют, негативно влияют на окружающую природную среду, в связи с чем являются плательщиками взносов за загрязнение окружающей среды. В данной статье рассмотрим вопрос платы за загрязнение окружающей среды - понятие, размер, сроки внесения и ответственность, к которой могут привлекаться учреждения за нарушения, связанные с природопользованием.

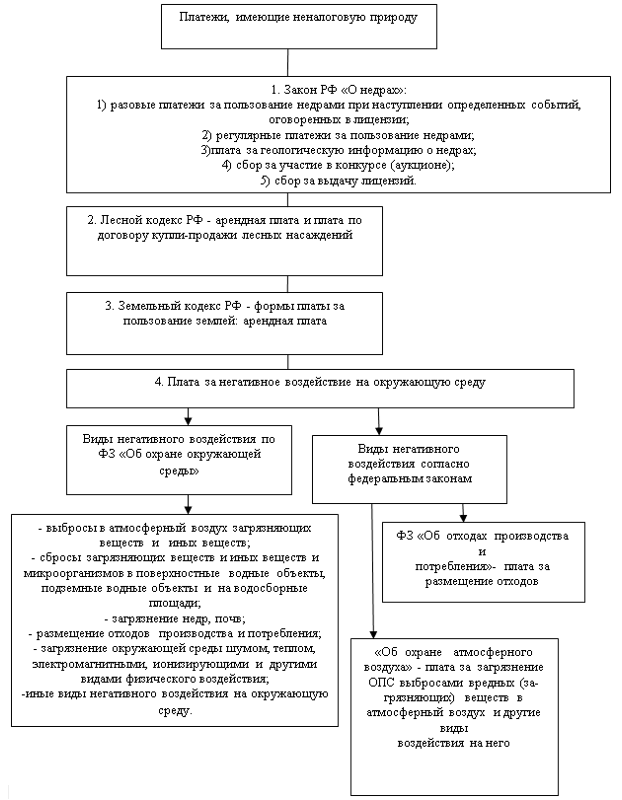

Нормативная база для исчисления юридическими лицами платы за загрязнение окружающей природной среды включает в себя:

- ст. 16 Федерального закона N 7-ФЗ;

- ст. 28 Федерального закона от 04.05.1999 N 96-ФЗ "Об охране атмосферного воздуха";

- ст. 23 Федерального закона от 24.06.1998 N 89-ФЗ "Об отходах производства и потребления";

- п. 1 Постановления Правительства РФ от 28.08.1992 N 632 "Об утверждении Порядка определения платы и ее предельных размеров за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия" (далее - Порядок N 632);

- п. 1.3 Инструктивно-методических указаний по взиманию платы за загрязнение окружающей природной среды, утвержденных Минприроды России 26.01.1993 по согласованию с Минфином России и Минэкономики России.

К видам негативного воздействия на окружающую среду согласно п. 2 ст. 16 Федерального закона N 7-ФЗ относятся:

- выбросы в атмосферный воздух загрязняющих и иных веществ;

- сбросы загрязняющих и иных веществ и микроорганизмов в поверхностные водные объекты, подземные водные объекты и на водосборные площади;

- загрязнение недр, почв;

- размещение отходов производства и потребления;

- загрязнение окружающей среды шумом, теплом, электромагнитными, ионизирующими и другими видами физических воздействий;

- иные виды воздействия на окружающую среду.

Размер платы за негативное воздействие на окружающую среду

Плата за выбросы загрязняющих веществ, размещение отходов, другие виды вредного воздействия и ее предельные размеры определяются в соответствии с Порядком N 632. Пунктом 2 Порядка N 632 установлены два вида базовых нормативов платы:

- за выбросы, сбросы загрязняющих веществ, размещение отходов, другие виды вредного воздействия в пределах допустимых норм;

- за выбросы, сбросы загрязняющих веществ, размещение отходов, другие виды вредного воздействия в пределах допустимых лимитов.

При определении размера платы за негативное воздействие на окружающую среду учитываются нормативы качества окружающей среды, нормативы допустимого воздействия на окружающую среду и т.д. Это нормативы, которые установлены в соответствии с показателями воздействия хозяйственной и иной деятельности учреждения на окружающую среду и при которых соблюдаются нормативы качества окружающей среды (ст. 1 Федерального закона N 7-ФЗ). Из общего числа нормативов выделяют:

- нормативы предельно допустимых концентраций химических веществ, в том числе радиоактивных, иных веществ и микроорганизмов <1>;

- нормативы допустимых физических воздействий <2>;

- нормативы допустимых выбросов <3>;

- лимиты на выбросы и сбросы загрязняющих веществ и микроорганизмов <4>.

<2> К ним относятся нормативы, которые установлены в соответствии с уровнями допустимого воздействия физических факторов на окружающую среду и при соблюдении которых обеспечиваются нормативы качества окружающей среды.

<3> Устанавливаются для субъектов хозяйственной или иной деятельности в соответствии с показателем вредных веществ, допустимых для поступления в окружающую среду от стационарных, передвижных и иных источников с учетом технологических нормативов, при соблюдении которых обеспечивается норматив качества окружающей среды.

<4> Под ними понимаются ограничения выбросов и сбросов загрязняющих веществ и микроорганизмов в окружающую среду, установленные на период проведения мероприятий по охране окружающей среды, в том числе внедрение наилучших из существующих технологий, в целях соблюдения нормативов в области охраны окружающей среды.

Предельно допустимые нормативы и лимиты выбросов и сбросов загрязняющих веществ устанавливаются Минприроды, другими специально уполномоченными государственными органами РФ в области охраны окружающей среды и использования природных ресурсов в соответствии с их компетенцией (п. 2 Постановления N 545 <5>).

<5> Постановление Правительства РФ от 03.08.1992 N 545 "Об утверждении Порядка разработки и утверждения экологических нормативов выбросов и сбросов загрязняющих веществ в окружающую природную среду, лимитов использования природных ресурсов, размещения отходов".

По каждому ингредиенту загрязняющего вещества (отхода), виду вредного воздействия с учетом степени опасности их для окружающей природной среды и здоровья человека в соответствии с положениями Постановления Правительства РФ от 12.06.2003 N 344 "О нормативах платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, размещение отходов производства и потребления" (далее - Постановление N 344) устанавливаются базовые нормативы платы.

Для отдельных регионов и бассейнов рек устанавливаются коэффициенты к базовым нормативам платы, учитывающие экологические факторы: природно-климатические особенности территорий, значимость природных и социально-культурных объектов.

Дифференцированные ставки платы определяются умножением базовых нормативов платы на коэффициенты, учитывающие экологические факторы.

К базовым нормативам платы применяются поправочные коэффициенты:

- Коэффициенты, учитывающие экологические факторы для отдельных регионов и бассейнов рек, установленные с учетом природно-климатических особенностей территорий (приведены в Приложении 2 к Постановлению N 344);

- дополнительный коэффициент 2 для особо охраняемых природных территорий, лечебно-оздоровительных местностей и курортов, а также для районов Крайнего Севера и приравненных к ним местностей, Байкальской природной территории и зон экологического бедствия (п. 2 Постановления N 344);

- коэффициент 1,2 за выбросы вредных веществ в атмосферный воздух городов (Письмо Ростехнадзора от 31.08.2006 N 04-10/609).

Заметим, что в 2012 г. утверждены повышающие коэффициенты в соответствии с п. 3 ст. 3 Федерального закона от 30.11.2011 N 371-ФЗ "О федеральном бюджете на 2012 год и на плановый период 2013 и 2014 годов": 2,05 для норматива, установленного в 2003 г. Постановлением N 344, и 1,67 для норматива, установленного в 2005 г. Постановлением N 410 <6>.

<6> Постановление Правительства РФ от 01.07.2005 N 410 "О внесении изменений в Приложение N 1 к Постановлению Правительства РФ от 12.06.2003 N 344".

Размер платы за загрязнение окружающей природной среды для конкретного природопользователя определяется в соответствии с требованиями Порядка N 632, при этом расчет производится по каждому виду вредного воздействия. Ниже, в таблице, приведем расчет платы за негативное воздействие на окружающую среду в разрезе видов загрязнений.

| Степень загрязнения | Расчет платы | Пункты Порядка N 632 |

| В пределах допустимых нормативов | норматив платы. 2. Данные произведения суммируются по видам загрязнений | 3 |

| Сверх предельно допустимых нормативов в пределах установленных лимитов | 1. Количество фактических выбросов (сбросов) в пределах утвержденных нормативов умножается на установленный норматив платы. 2. Разница между фактическим количеством выбросов в пределах 3. Полученные произведения суммируются по видам загрязнения | 4 |

| Сверхлимитное | 1. Количество фактических выбросов (сбросов) в пределах утвержденных нормативов умножается на установленный норматив платы. 2. Разница между фактическим количеством выбросов в пределах утвержденных лимитов и фактическим количеством выбросов в пределах нормативов умножается на норматив платы в пределах установленных лимитов. 3. Разница между фактическим количеством выбросов (сбросов) и фактическим количеством выбросов в пределах утвержденных лимитов умножается на норматив в пределах установленных лимитов. 4. Полученные произведения суммируются по видам загрязнения. 5. Эти суммы умножаются на пятикратный повышающий коэффициент | 5, 6 |

| При отсутствии оформленного в установленном порядке разрешения (лимита) <*> |

Обратите внимание! Повышающий коэффициент 5 не применяется к нормативам платы за загрязнение окружающей среды при превышении технических нормативов выбросов в атмосферу, установленных для транспортных средств. Для транспортных средств устанавливается не предельно допустимый уровень выбросов, а технические нормативы выбросов загрязняющих веществ в атмосферный воздух (п. 2 ст. 12 Федерального закона N 96-ФЗ).

Транспорт, в выбросах которого содержание загрязняющих веществ превышает установленные технические нормативы, к эксплуатации и производству запрещается (п. 1 ст. 17 Федерального закона N 96-ФЗ). Проверка транспортных средств на соответствие выбросов вредных веществ в атмосферу техническим нормам проводится в рамках техосмотра (пп. "а" п. 2 Постановления Правительства РФ от 06.02.2002 N 83). Согласно Постановлению Правительства РФ от 05.12.2011 N 1008 "О проведении технического осмотра транспортных средств" к его проведению привлечены частные станции технического осмотра, при этом будут проводиться и замеры на соответствие установленным требованиям содержания загрязняющих веществ в отработавших газах и уровня шума.

Приведем пример расчета платы за загрязнение окружающей среды.

Пример. На балансе бюджетного учреждения образования г. Наро-Фоминска Московской области числятся микроавтобус, работающий на дизельном топливе, и грузовой автомобиль, использующий бензин АИ-80. За I квартал 2012 г. количество израсходованного топлива (по данным путевых листов) в расчете на тонны: микроавтобусом - 1000 л, грузовым автомобилем - 1500 л. Рассчитаем ставку платы за негативное воздействие на окружающую среду в форме выбросов в атмосферный воздух данным автотранспортом загрязняющих и иных веществ.

Нормативы платы за выбросы в атмосферный воздух передвижными источниками (в том числе транспортными средствами) зависят не от массы (объема) загрязняющих веществ, а от вида и массы (объема) используемого топлива (Приложение 1 к Постановлению N 344 в редакции Постановления N 410):

Для расчета платы за негативное воздействие на окружающую среду при эксплуатации автотранспорта нужно установленный норматив умножить на количество топлива, фактически израсходованного за отчетный квартал. Количество израсходованного топлива должно быть подтверждено первичными документами бухгалтерского учета.

1. Рассчитываем ставку платы за загрязнение окружающей среды согласно нормам Постановления N 344:

- норматив платы за 1 тонну выбросов в атмосферный воздух загрязняющих веществ передвижными источниками, использующими:

- дизельное топливо, - 2,5 руб.;

- бензин АИ-80, - 1,3 руб.;

- коэффициент, учитывающий экологический фактор, - 1,9 (Московская область относится к Центральному экономическому району РФ);

- дополнительный коэффициент за выбросы вредных веществ в атмосферный воздух городов - 1,2;

- норматив платы установлен в 2003 г., в 2005 г. оставлен без изменения, следовательно, в 2012 г. используем повышающий коэффициент 2,05;

- ставка платы равна:

- микроавтобус - 11,69 руб/т (2,5 руб. x 1,9 x 1,2 x 2,05);

- грузовой автомобиль - 6,08 руб/т (1,3 руб. x 1,9 x 1,2 x 2,05).

2. Определяем количество использованного топлива:

- норматив платы установлен за 1 тонну топлива. Так как расход дизельного топлива измеряется в литрах, его переводят в тонны, для чего используется показатель плотности. Согласно п. 6 Приложения 2 к Приказу N 146 <7> плотность:

- дизельного топлива - 0,83 г/куб. см (0,83 кг/л);

- бензина АИ-80 - 0,715 г/куб. см (0,715 кг/л);

- количество израсходованного топлива определяется на основании первичных учетных документов (путевых листов). За прошедший квартал расход в расчете на тонны составил предположительно:

- дизельного топлива - 1000 л, 1,07 т (1300 л x 0,825 кг/л / 1000 кг);

- бензина АИ-80 - 1500 л, 1,07 т (1500 л x 0,715 кг/л / 1000 кг).

3. Рассчитываем плату за негативное воздействие на окружающую среду от передвижных источников загрязнения:

- для автобуса, использующего дизельное топливо, - 12,51 руб. (1,07 т x 11,69 руб.);

- для автомобиля, использующего бензин, - 6,51 руб. (1,07 т x 6,08 руб.).

Общая сумма платы - 19,02 руб. (12,51 + 6,51).

Бухгалтерский учет

В соответствии с положениями Инструкции N 174н <8> в бухгалтерском учете бюджетного учреждения операции по начислению и выплате сумм платы за загрязнение окружающей среды отражаются следующим образом.

<8> Приказ Минфина России от 16.12.2010 N 174н "Об утверждении Плана счетов бухгалтерского учета бюджетных учреждений и Инструкции по его применению". <*> Платежи за предельно допустимые выбросы, сбросы загрязняющих веществ, размещение отходов в пределах нормативов и лимитов осуществляются за счет себестоимости продукции (работ, услуг), а платежи за превышение их - за счет прибыли, остающейся в распоряжении природопользователя (п. 7 Порядка N 632, пп. 7 п. 1 ст. 254 НК РФ).

Сроки внесения платы за негативное воздействие на окружающую среду

Плательщики должны самостоятельно произвести расчет и внести соответствующую сумму в доход бюджета. Срок внесения платы за негативное воздействие на окружающую среду установлен Приказом Ростехнадзора от 08.06.2006 N 557 "Об установлении сроков уплаты платы за негативное воздействие на окружающую среду" - не позднее 20-го числа месяца, следующего за отчетным периодом. Отчетным периодом признается квартал.

Коды платежей за негативное воздействие на окружающую среду, в соответствии с Приложением 1 к Указаниям о порядке применения бюджетной классификации РФ <9>, в 2012 г. для бюджетных учреждений следующие.

<9> Приказ Минфина России от 21.12.2011 N 180н "Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации".

Отчетность

Отчетность по форме, утвержденной Приказом N 204 <10>, представляется плательщиками в одном экземпляре в управления по технологическому и экологическому надзору, межрегиональные управления по технологическому и экологическому надзору, межрегиональные территориальные управления по экологическому и технологическому надзору Ростехнадзора по местонахождению каждой производственной территории, передвижного объекта негативного воздействия, объекта размещения отходов или по своему местонахождению в случае, если разрешительная документация выдана в целом на хозяйствующий субъект. Расчет платы за негативное воздействие на окружающую среду нужно сдавать не позднее 20-го числа месяца, следующего за истекшим кварталом. Заполненный расчет, прошитый, пронумерованный, скрепленный печатью, представляется в орган по месту нахождения и регистрации объекта. Если в отчетном периоде сумма платежа составляет менее 50 000 руб., представления расчета платы в электронном виде не требуется (п. 11 Приказа N 204).

<10> Приказ Ростехнадзора от 05.04.2007 N 204 "Об утверждении формы расчета платы за негативное воздействие на окружающую среду и Порядка заполнения и представления формы расчета платы за негативное воздействие на окружающую среду".

Ответственность за нарушения в области охраны окружающей среды

Несвоевременная плата за негативное воздействие на окружающую среду рассматривается как нарушение ст. 8.5 "Сокрытие или искажение экологической информации" КоАП РФ. Согласно нормам этой статьи за сокрытие, умышленное искажение или несвоевременное сообщение полной и достоверной информации об источниках загрязнения окружающей среды предусмотрена ответственность в виде наложения административного штрафа:

- на должностных лиц - от 1000 до 2000 руб.;

- на юридических лиц - от 10 000 до 20 000 руб.

Невнесение в установленные сроки платы за негативное воздействие на окружающую среду влечет наложение штрафа (ст. 8.41 КоАП РФ):

- на должностных лиц - от 3000 до 6000 руб.;

- на юридических лиц - от 50 000 до 100 000 руб.

О.Бусыгина

Эксперт журнала

"Бюджетные организации:

бухгалтерский учет и налогообложение"

Как правильно заплатить за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами и за размещение отходов производства и потребления, по каким КБК за 2016 год, срок уплаты которых 01.03.2017г.?

Ответ

Отвечает Галина Нефедова, эксперт

Плату за загрязнение окружающей среды перечисляйте по коду видов расходов 853 «Уплата иных платежей».

В бухучете и отчетности плату за размещение отходов производства и потребления отражайте по статье КОСГУ 290 «Прочие расходы». Это следует из разделов III, V указаний, утвержденных приказом Минфина России от 01.07.2013 г. № 65н.

Статьей 16 Закона от 10.01.2002 г. № 7-ФЗ предусмотрено, что плата должна взиматься за следующие виды негативного воздействия на окружающую среду:

атмосферные выбросы стационарными объектами;

сбросы загрязняющих веществ в поверхностные и подземные водные объекты;

размещение отходов производства и потребления.

Плата за атмосферные выбросы передвижными объектами не взимается (письма Минприроды России от 23 июля 2015 № 02-12-44/17039, от 10 марта 2015 № 12-47/5413). Все организации, у которых на балансе есть автомобили (или другие транспортные средства), освобождены от платы за негативное воздействие на окружающую среду этими передвижными объектами.

К отходам производства и потребления относятся вещества или предметы, которые образованы в процессе производства, выполнения работ, оказания услуг или в процессе потребления и которые необходимо удалить. Это следует из статьи 1 Закона от 24.06.1998 г. № 89-ФЗ. Таким образом, за размещение отходов производства и потребления с организаций взимается плата за загрязнение окружающей среды.

Олега Долматова,

Светланы Губановой, главного специалиста-эксперта отдела финансирования управления экономики и финансов Росприроднадзора

Кто должен перечислять плату за загрязнение окружающей среды

По общему правилу плату за загрязнение окружающей среды обязаны перечислять все организации, которые используют в своей деятельности объекты, оказывающую негативное воздействие на окружающую среду.

Это следует из, статьи 23 Закона от 24 июня 1998 г. № 89-ФЗ, статьи 28 Закона от 4 мая 1999 г. № 96-ФЗ, пункта 1 Порядка, утвержденного постановлением Правительства РФ от 28 августа 1992 г. № 632, подпункта «б» пункта 4 постановления Правительства РФ от 28 августа 1992 г. № 632, определения Конституционного суда РФ от 10 декабря 2002 г. № 284-О, постановления Конституционного суда РФ от 14 мая 2009 г. № 8-П.

Организации и предприниматели не перечисляют плату за загрязнение окружающей среды, если ведут деятельность только на объектах IV категории опасности. Это объекты, на которых:

- есть стационарные источники выбросов загрязняющих веществ, но количество выбросов не превышает 10 тонн в год;

- отсутствуют выбросы радиоактивных веществ;

- нет сбросов загрязняющих веществ, которые образуются при использовании воды для промышленных нужд, в канализацию и в окружающую среду (в поверхностные и подземные водные объекты, на земную поверхность).

Об этом - в пункте 1 статьи 16.1 Закона от 10 января 2002 № 7-ФЗ, пункте 6 постановления Правительства РФ от 28 сентября 2015 № 1029 и в письме Росприроднадзора от 31 октября 2016 № АС-09-00-36/22354.

Совет: чтобы не платить за загрязнение окружающей среды, убедитесь, соответствуют ли объекты, которые эксплуатирует ваша организация, IV категории опасности.

Специалисты Росприроднадзора присваивают категории опасности при регистрации объектов в государственном реестре. Новый объект нужно поставить на учет в течение шести месяцев после ввода в эксплуатацию. Чтобы узнать категорию опасности по старым объектам, обратитесь в Росприроднадзор.

Не путайте плату за загрязнение окружающей среды с экологическим сбором - это совершенно разные платежи.

Важно: плата за загрязнение окружающей среды не является налогом. Поэтому на нее не распространяются требования, установленные налоговым законодательством. Это следует из определения Конституционного суда РФ от 10 декабря 2002 г. № 284-О. В связи с этим обязанность по перечислению платы распространяется на организации (предпринимателей), применяющих любую из предусмотренных Налоговым кодексом РФ систем налогообложения. Это следует из пункта 3 статьи 346.1, пунктов 2 и 3 статьи 346.11, пункта 4 статьи 346.26, пункта 7 статьи 346.35 Налогового кодекса РФ, письма Минфина России от 11 июля 2007 г. № 03-11-04/3/262.

Обязанность по внесению платы за загрязнение окружающей среды не зависит от права собственности на источник (объект) негативного воздействия. То есть плату должны перечислять те, кто фактически эксплуатирует такой объект. Например, арендаторы, организации, получившие объект в безвозмездное пользование, и т. п.

Правильность расчета платы и своевременность ее перечисления в бюджет контролирует Федеральная служба по надзору в сфере природопользования (Росприроднадзор). Об этом сказано в постановлении Правительства РФ от 29 декабря 2007 г. № 995.

Организация, которая эксплуатирует объекты негативного воздействия на окружающую среду, обязана зарегистрироваться в территориальном отделении Росприроднадзора. Для этого она должна подать туда заявку по форме, утвержденной приказом Минприроды России от 23 декабря 2015 № 554. Заявку составляйте отдельно по каждому «негативному» объекту (п. 17-19 Правил, утвержденных постановлением Правительства РФ от 23 июня 2016 № 572). Сформировать заявки можно на бумаге или в электронном виде на сайте Росприроднадзора. Методические рекомендации по заполнению заявок есть в приложении к приказу Росприроднадзора от 24 ноября 2016 № 756.

Срок подачи заявок - в течение шести месяцев с начала эксплуатации объекта (п. 2 ст. 69.2 Закона от 10 января 2002 № 7-ФЗ). За нарушение этого срока Росприроднадзор выпишет штраф по статье 8.46 Кодекса РФ об административных правонарушениях. Размер штрафа составит от 30 000 до 100 000 руб. - для организаций, от 5000 до 20 000 руб. - для руководителя.

О старых объектах негативного воздействия, которые вы эксплуатируете давно, сообщите в Росприроднадзор. Заявку подайте до 1 января 2017 года. Сделать это можно через личный кабинет.

В течение 10 рабочих дней на основании заявки отделение Росприроднадзора зарегистрирует объект негативного воздействия (п. 2 ст. 16.1 Закона от 10 января 2002 № 7-ФЗ). Свидетельство о постановке на учет вам вышлют на бумаге или в электронном виде. Форма свидетельства установлена письмом Росприроднадзора от 1 сентября 2016 № АС-03-00-36/17836. Такой порядок следует из пункта 1.7 уведомления Росприроднадзора от 25 ноября 2016 и писем Минприроды России от 28 октября 2016 № 12-50/8692-ОГ, Росприроднадзора от 31 октября 2016 г. № АС-09-00-36/22354.

Виды негативного воздействия

Статьей 16 Закона от 10 января 2002 г. № 7-ФЗ предусмотрено, что плата должна взиматься за следующие виды негативного воздействия на окружающую среду:

- атмосферные выбросы стационарными объектами;

- сбросы загрязняющих веществ в поверхностные и подземные водные объекты;

- размещение отходов производства и потребления.

Ставки платы по видам негативного воздействия на окружающую среду установлены постановлением Правительства РФ от 13 сентября 2016 № 913.

Плата за атмосферные выбросы передвижными объектами не взимается (письма Минприроды России от 23 июля 2015 № 02-12-44/17039, от 10 марта 2015 № 12-47/5413). Все организации, у которых на балансе есть автомобили (или другие транспортные средства), освобождены от платы за негативное воздействие на окружающую среду этими передвижными объектами.*

Выбросы в атмосферу

Обязанность вносить плату за выбросы в атмосферный воздух возникает у организаций независимо от вида осуществляемой деятельности (производственная, непроизводственная или иная сфера). Определяющим является факт оказания негативного воздействия на окружающую среду в виде выбросов загрязняющих веществ в атмосферный воздух. Об этом говорится в пункте 1 Порядка, утвержденного приказом Ростехнадзора от 5 апреля 2007 г. № 204.

Порядок установления источников выбросов вредных (загрязняющих) веществ в атмосферный воздух, а также перечень таких веществ, подлежащих учету и нормированию, утверждены приказом Минприроды России от 31 декабря 2010 г. № 579. Если те или иные вредные вещества не поименованы в перечне, они подлежат нормированию в случаях, указанных в пункте 9 Порядка, утвержденного приказом Минприроды России от 31 декабря 2010 г. № 579.

Важно: начиная с отчетности за 2016 год в территориальные отделения Росприроднадзора нужно сдавать декларации о плате за негативное воздействие на окружающую среду. Об этом - в пункте 5 статьи 16.4 Закона от 10 января 2002 № 7-ФЗ.

Размещение отходов

Обязанность вносить плату за размещение отходов возникает у организаций, чья деятельность приводит к образованию веществ или предметов, подлежащих удалению.

Ситуация: должна ли организация, заключившая договор на вывоз мусора (отходов), перечислять плату за загрязнение окружающей среды

Да, должна.

За размещение отходов производства и потребления с организаций взимается плата (п. 1 ст. 16 Закона от 10 января 2002 г. № 7-ФЗ). Обязанность по внесению платы возникает у собственника отходов при их хранении и (или) захоронении.

К отходам производства и потребления относятся вещества или предметы, которые образованы в процессе производства, выполнения работ, оказания услуг или в процессе потребления и которые необходимо удалить.

Право собственности на отходы определяется в соответствии с гражданским законодательством (ст. 4 Закона от 24 июня 1998 г. № 89-ФЗ, ст. 136 ГК РФ).

Производя оплату по договору на вывоз мусора (отходов), организация оплачивает только затраты, связанные с вывозом мусора, но не производит оплату за загрязнение окружающей среды.

Таким образом, наличие договора со специализированной организацией на вывоз мусора (отходов) не освобождает организацию - собственника отходов от внесения платы за негативное воздействие на окружающуюсреду, размер которой зависит от количества и класса опасности отходов.

В арбитражной практике есть примеры судебных решений, подтверждающих данный вывод (см., например, постановления ФАС Северо-Западного округа от 31 октября 2008 г. № А56-1719/2008, от 24 июня 2008 г. № А21-6268/2007, Волго-Вятского округа от 14 августа 2007 г. № А29-6876/2006А).

Следует отметить, что организация может передать право собственности на свои отходы специализированной организации (например, полигону). Но это не обязывает специализированную организацию рассчитывать и вносить плату за загрязнение окружающей среды. Плательщиком сбора все равно будет именно организация, в результате деятельности которой образовались отходы (п. 1 ст. 16.1 Закона от 10 января 2002 г. № 7-ФЗ). Аналогичные выводы содержит письмо Росприроднадзора от 29 марта 2016 г. № АА-06-01-36/5099.

Олега Долматова, заместителя руководителя Росприроднадзора

Александра Кузнецова, заместителя начальника управления экономики и финансов Росприроднадзора

По какому коду КОСГУ и виду расходов отразить плату за загрязнение окружающей среды

Плату за загрязнение окружающей среды перечисляйте по КВР 853 «Уплата иных платежей».

В бухучете и отчетности плату за загрязнение отражайте по статье КОСГУ 290 «Прочие расходы». То есть отражать ее нужно на счетах, которые увязаны с этим кодом: 401.20.290, 109.00.290.

Это следует из разделов III, V указаний, утвержденных приказом Минфина России от 1 июля 2013 г. № 65н).*

В России, как и во многих других странах, введена обязательная денежная компенсация за нанесение урона природе. Они предусмотрены для организаций и частных бизнесменов-предпринимателей с любым видом налогового режима – для ведения деятельности может использоваться общий режим, упрощенная схема или ставка ЕНВД. Плата за загрязнение окружающей среды актуальна для собственников и арендаторов – они несут равную ответственность за использование вредного объекта. Ниже представлены сведения о порядке оплаты, учетных документах и прочих аспектах, связанных с данными выплатами, другое название которых звучит как НВОС.

Следует сразу отметить, что экологический сбор нельзя отнести к одной группе вместе с НВОС – это разные виды платы за загрязнение.

Окружающая среда требует внимания и строгой отчетности, когда речь идет о регламентированных законом платежах. Поступление денег контролируется Федеральной службой Росприроднадзора. Наличие нормативов с заданными ставками стимулирует снижение объема выбросов или поддержание их на приемлемом уровне и может быть направлена на проектирование и создание природоохранных комплексов.

Конституционный Суд РФ относит НВОС к обязательным публично-правовым платежам. По своим характеристикам он относится к фискальным сборам, которые, в свою очередь, трактуются Налоговым Кодексом как обязательные взносы, необходимые для получения лицензии или определенных прав.

В то же время перечисление не освобождает владельцев и арендаторов от природоохранных мероприятий и рационального использования ресурсов. Вред, который был нанесен объектам природопользования и жителям населенного пункта, должен компенсироваться в полном объеме (если подобные факты имели место быть).

Порядок платы прописан в соответствующем природоохранном законе, который не исключает отрицательного влияния на окружающую среду, но при обнаружении подобных фактов обязует уплачивать суммы НВОС. Также сведения о порядке сборов за загрязнение представлены в Кодексе об административных правонарушениях.

При начислении и определении порядка оплаты также разумно опираться на базовые понятия, представленные в письмах Минприроды. В тексте одного из них содержатся ссылки на основные положения, представлены разъяснения и комментарии.

Кто входит в группы плательщиков

В основном законе, регулирующем взаимодействие с природными ресурсами, указаны конкретные виды влияний, которые должны компенсироваться денежными платежами. Организации и частные предприниматели платят НВОС в следующих случаях:

- Объекты стационарного вида, которыми они пользуются на праве собственности или аренды, загрязняют атмосферу.

- Вода является объектом загрязнения.

- Деятельность и потребление предполагает размещение отходов и их уничтожение.

Рассматривая законодательные нормы, можно выделить конкретные группы негативных воздействий, отличающихся повышенной опасностью для экологических структур: поступление в атмосферу чужеродных составов, проникновение в воду микроорганизмов и различных химических реагентов (находящиеся как на суше, так и под землей) и аналогичных составов в объекты водосбора, попадание загрязнений в почвы и глубокие слои, а также шумовые воздействия, влияния тепла на объекты, электромагнитных волн широкого радиуса, ионизации, наличие отходов в процессе производства и потребления. Однако не все из них являются объектами начисления платежей НВОС, так как их невозможно отнести к тем или иным нормативным значениям.

Федеральный природоохранный закон выделяет также льготные категории объектов. Речь идет о списках 4-й группы, за которые организация или ИП не платит НВОС. Ниже дан перечень характеристик, которыми можно воспользоваться при отнесении объекта в данной группе:

- На предприятии имеются стационарные источники вредного воздействия – в количественном объеме оно не должно превышать 10 тонн в совокупном годовом объеме. Ограничения для вещественного состава – они должны исключать вещества с 1 и 2 классом опасности и радиоактивную составляющую.

- При работе отходы не поступают в центральные системы водоснабжения и очистки, за исключением бытовой составляющей.

- Объект пользуется собственным топливом и не нуждается в сторонних источниках электроэнергии – собственные мощности позволяют покрывать производственные потребности.

- Оборудование используется только для исследовательских целей, научной разработки, проведения испытаний. Примером такого объекта может быть научно-исследовательский институт, конструкторское бюро.

Согласно письму Росприроднадзора законным является отнесение к 4-й группе офисных зданий, детских образовательных учреждений.

В то же время, Росприроднадзор дает указание на то, что при наличии у юридического лица или ИП объектов разных категорий, включая льготную 4-ю, оплачивать взнос придется за все имеющиеся на балансе объекты. Таким образом, если хозяйствующий субъект размещает у себя несколько объектов, по своим характеристикам соответствующих льготной группе, НВОС не начисляется в связи с минимальным влиянием на экологическую составляющую, в то время как наличие хотя бы одного объекта, работа которого заставляет отнести его к 1, 2 или 3 категории, означает, что весь комплекс становится опасным, включая тот, который можно отнести к 4-й категории.

Данное положение является противоречивым и вызывает множество споров, однако на практике НВОС начисляется на все объекты без исключения. Пример производственного объекта 4 группы – детский сад, оборудованный собственной котельной, образующий только бытовые отходы, которые отправляются в канализационные стоки. Активность выбросов котельной – не больше 10 тонн в год, причем в составе исключены наиболее опасные вещества 1 и 2 класса. Образующийся бытовой мусор вывозится специальными организациями.

Что касается постановки на экологический учет, то в общем случае освобождение от уплаты НВОС за работу объекта 4-й категории невозможно без указанной процедуры. Иного способа подтвердить льготный порядок платы за загрязнение окружающей среды, кроме получения соответствующего свидетельства, законом РФ не предусмотрено.

Данное положение опять же является спорным, так как в конце 2016 года Росприроднадзор высказал мнение о том, что офисы в большинстве своем не опасны и их мусор не может оказать существенного влияния на экологию. Тем самым ведомство упростило механизм отчетности по данным объектам, не обязывая владельца или арендатора ставить их на учет. Эта позиция основана на том, что в заявке о постановке на учет есть отметка о самостоятельном размещении отходов, которым не занимается большая часть офисов и образовательных учреждений.

Владельцы и арендаторы в данном случае руководствуются здравым смыслом при формировании отчетности по НВОС, но уточнять информацию у специалистов ведомства все же полезно, чтобы не столкнуться с неприятными последствиями.

Как поставить объект на учет вредных производств

- Определение платы, которая должна вноситься в рамках действующих норм за загрязнение окружающей среды.

- Планы природоохранных программ.

- Нормативы допустимых воздействий, которые допускаются в процессе его эксплуатации.

- Если объект было решено отнести к 1 категории, для него актуален порядок внедрения современных технологий экологической эффективности.

Если влияние на окружающую среду негативно, объекты вносятся в государственный реестр в обязательном порядке. Указанный механизм справедлив как для юридических лиц, так и для частных лиц, получивших статус индивидуальных предпринимателей.

Регистрация опасного для природы объекта должна быть произведена не позже 6 месяцев после начала его работы – об этом говорит федеральный закон.

Алгоритм действий таков:

Этап 1. Специалисты предприятия или частный предприниматель определяют категорию объекта в рамках Постановления Правительства № 1029. Если указанное соответствие не выявлено, ставить его на учет не нужно. В противном случае, переходят ко второму пункту алгоритма.

Этап 2. Пользователи заходят на портал Росприроднадзора и, выбрав категорию, заполняют необходимые элементы формы заявки для постановки на учет.

Если по уровню воздействия объект можно отнести к нескольким группам, уровень опасности устанавливается, исходя из максимального.

Заявка направляется посредством доступа в личный кабинет. При отсутствии у владельца или арендатора объекта возможности подписывать электронные документы, надо продублировать заявление в документальной форме. В него вписывают идентификатор отчета, который был выдан при передаче данных в формате портала РПН. К бумажному варианту составляют документальное сопровождение. Датой заявления является дата поступления сведений в контролирующий орган.

Таблица 1. Кто отвечает за прием заявок

| Характеристика деятельности | Структура, которая уполномочена осуществлять надзор за своевременным представлением отчетности |

|---|---|

| Деятельность предприятия находится под федеральным экологическим контролем | |

| Часть объектов находится под контролем федерации, часть – в ведении региональных экологических подразделений | Региональное подразделение РПН |

| Деятельность объекта отслеживается на региональном уровне | Территориальная исполнительная структура (один из вариантов – министерство экологии) |

| Объекты НВОС находятся в разных регионах | На каждый регион формируется самостоятельная заявка |

Этап 3. В личном кабинете природопользователя можно узнать ответ по заявке – положительный с получением свидетельства, либо отрицательный, с указанием ошибок и прошением об их исправлении.

Также на этапе обращения к специалистам можно актуализировать текущую информацию, заявить о ликвидации объекта или приостановке деятельности.

При изменении учетных сведений может меняться и присвоенная объекту категория. Обновление данных необходимо в следующих случаях:

- Вводится другая технология производства.

- Объект перемещается в другое место.

- Природоохранные технологии и оборудование совершенствуются, благодаря чему снижается нагрузка на окружающую среду.

Чтобы получить свидетельство о присвоенной категории объекта с учетом новых данных, нужно передать их сотруднику ведомства. Дальнейший механизм идентичен первичному алгоритму – для изучения документов у них есть 10 дней, после чего выдается официальный документ.

Если объект замораживается или проходит процесс ликвидации, его изымают из реестра — процедура государственного учета подтверждается актом, после чего по прошествии 10 дней предприятие получает свидетельство.

Если объект остается без регистрационного номера, штраф для юридических лиц в этом случае составит от 30 до 100 тысяч рублей, а должностные лица могут получить денежное взыскание в размере от 5 до 20 тысяч рублей – данная информация содержится в Кодексе об административных правонарушениях. Аналогичные штрафные санкции ждут руководителей и владельцев бизнеса, когда данные предоставлены не в полном объеме.

Услуга по предоставлению государственного свидетельства бесплатна. Также нужно помнить о некоторых моментах при сборе сведений, представленных ниже.

Если на одной производственной площадке задействовано несколько объектов, формирование реестра производится по каждому из них. Когда действующие объекты находятся в разных субъектах РФ, природопользователь самостоятельно определяет, в какой территориальный орган Росприроднадзора послать заявку. В случае аренды ее подает лицо, заключившее договор. Ведение деятельности на строящемся объекте предполагает, что реестр пополняется новыми данными уже после введения его в эксплуатацию.

Когда в ведомство поступают данные об объекте или комплексе, наносящем урон окружающей среде, для вынесения решения у его специалистов есть 10 дней (при условии, что по этим объектам собран полный комплект сведений). Отказать могут по причине отсутствия тех или иных документов или некорректного заполнения, о чем заявителю сообщается в течение 5 дней с даты обращения по заявке. В случае положительного исхода Росприроднадзор выдает соответствующее свидетельство.

- К объектам 1 категории можно отнести свиноферму, поголовье которой превышает 2000 шт., добывающее предприятие.

- Ко второй группе объектов относится аэропорт, который оснащен взлетно-посадочной полосой протяженностью более 2 100 метров, объект для разведения и содержания коров численностью более 400 голов.

- Объект 3 категории – к данной группе можно отнести хлебокомбинат с полным циклом производства, включающим заготовку муки, производство продукции и упаковку.

Как сформировать заявку

В режиме онлайн доступно заполнение заявления через личный кабинет и программный модуль.

Вне зависимости от способа оформления и передачи сведений, в состав данных об объекте войдут:

- Общая информация с наименованием, контактами, реквизитами, и др.

- Сведения о местонахождении.

- Дата ввода объекта в эксплуатацию и технические характеристики, в том числе его проектная мощность.

- Категория опасности согласно установленным критериям и нормативам.

- Наличие у организации или ИП природоохранных технологий и мероприятий, а также их соответствие современным требованиям.

- Характер отчетности перед государственными структурами.

- Подробная информация о видах и объемах загрязнений и источниках образования.

- Разрешительные документы, которые позволяют осуществлять сброс вредных веществ.

Указанный набор сведений можно получить в отделах, которые отвечают за соответствие деятельности объекта нормативным требованиям Росприроднадзора – в частности, их можно запросить у инженерной службы.

Организации и ИП должны знать примерный перечень документов, которые имеют право требовать в государственных инстанциях.

Размер платы за загрязнение

На окружающую среду воздействуют разные вещества. По каждому из них ведется платежная база. Общая схема расчетов такова: по каждой единице нормативного перечня согласно классам опасности и потребления формируется часть платежа (ставка берется с учетом понижающих и повышающих коэффициентов).

Начисление платежей производится следующим образом: платежная база по каждому загрязняющему веществу и отходу из представленных в нормативном перечне, согласно классу опасности и потребления, умножается на ставку с учетом понижающих и повышающих коэффициентов. Результирующие значения суммируются и образуется конечная стоимость НВОС к начислению. Подобные действия осуществляются в каждом отчетном периоде.

Начиная с текущего года, расчет НВОС производится однократно в течение отчетного периода.

Таким образом, расчет платы за загрязнение, которое попадает в окружающую среду, зависит от в том числе от коэффициентов индексации (см. далее).

Постановление №913 свело к нулю использование коэффициентов и нормативов, связанных с состоянием воздуха, водных объектов и почвы, особым статусом объектов, расположенных в зонах Крайнего Севера и аналогичных по статусу регионах. Добавочным стал дополнительный коэффициент 2, который обозначает территориальное расположение в особо охраняемых районах (на федеральном уровне).

Для расчета платежей НВОС понадобятся следующие данные:

- Нормы и лимиты загрязнений, установленные официальными документами Росприроднадзора (следует внимательно отнестись к тому, чтобы они были актуальными на дату начислений).

- Нормативные ставки платежей – утверждены Правительством РФ.

- Коэффициенты, которые определяют конечный результат, в том числе в контексте размещения отходов, инфляционной составляющей (по факту в настоящий момент он не используется, но присутствует в проиндексированных ставках), повышающей ставки 5, соответствующей плате за сверхлимитное загрязнение, которое нанесено окружающей среде.

- Конкретные цифры выбросов и сбросов, которыми отличается деятельность компании в отчетный период – их можно получить в виде служебной записки в уполномоченных отделах.

Если владелец или арендатор должным образом не оформил разрешение на эксплуатацию объектов, негативно воздействующих на природную среду, массу отходов принимают как сверхлимитную.

На текущий период (как и на прочие) ставки платежа в рублях, которыми компенсируется 1 тонна различных загрязнений, содержатся в официальных документах. В зависимости от видов и типов веществ, ущерб определяется следующим образом:

Таблица 2. Плата за нанесение ущерба экологии – отдельные элементы перечня

| Тип загрязнения | Оплата вредного влияния на природные объекты, руб./тн. (округленно) |

|---|---|

| Загрязнение атмосферы: 1. Элементы азтн. кисл-ты. | 1. Ставка равна 36,6 = 37. 2. Ставка соответствует 138,8 = 139. 3. Ставка оплаты равна 18 244,1 = 18 244. 4. Ставка составляет 5 472 968,7 = 5 472 969. 5. Оплата в рамках ставки за единицу 686,2 = 686. 6. Оплата ставки 45,4 = 45. |

| Загрязнение водных бассейнов и прочих объектов: 1. Частицами алюминия. | 1. Ставка за единицу имеет вид 18 388,3 = 18 388. 2. Оплата единицы 14 711,7 = 14 712. 3. Размер платежа за ед. 1 983 592,8 = 1 983 593. 4. Ставка оплаты единицы 73 553 407. |

| Размещение отходов деятельности объекта и потребительских отходов, которые различаются классами опасности: 1. 1 класс – к данной группе относятся чрезвычайно опасные виды загрязнений отходами. | 1. Ставка равна 4 643,7 = 4 644. 2. Оплата ставки равна 1 990,2 = 1 990. 3. Ставка составляет 1 327. 4. Размер оплаты за единицу отходов 663,2 = 663. 5. |

Рассмотрим числовые значения, которые могут уменьшить или увеличить конечную стоимость денежной компенсации за нанесение урона природным объектам.

Таблица 3. Типы воздействий с соответствующими ставками

| № варианта | Числовые значения коэффициентов | Виды негативных влияний |

|---|---|---|

| 1-й | Не влияет = 0 | Отходы, которые входят в 5 класс опасности и оформляются в пустоты горных пород (данная ситуация наблюдается в добывающей сфере) |

| 2-й | 0.3 | Данный коэффициент применяется, если вредные отходы поступают на специально оборудованные объекты и это размещение соответствует нормальным значениям |

| 3-й | 0.33 | Если размещаемые отходы приобрели предпоследний 4-й класс опасности после обезвреживания (первоначальная категория - 2) |

| 4-й | 0.49 | Если размещаемые отходы относятся к аналогичному четвертому классу после обезвреживания (первоначальная категория - 3) |

| 5-й | 0.5 | Если размещаемые отходы 4 и 5 классов стали таковыми в результате утилизации вредных веществ, которые были размещены в предыдущие периоды |

| 6-й | 0.67 | Указанная ставка соответствует размещенным отходам 3 класса, которые приобрели данную группу после обезвреживания отходов 2-й группы вредных веществ |

Платежи за нанесение ущерба экологии делятся на 2 типа. Базовое внесение платежей осуществляется в пределах допустимых нормативов. Второй тип платежей за загрязнение окружающей среды является дифференцированным и зависит от допустимых значений ПНООЛР.

Плата за загрязнение природных объектов, на которые оказывается воздействие при эксплуатации, учитывается в специальном журнале обращения с отходами, влияющими на состояние окружающей среды. Крупным объектам не всегда просто определить и рассчитать размеры платежей. Облегчают задачу программные продукты – в них пользователь может самостоятельно рассчитать размер НВОС и подготовить требуемую отчетность. Существуют также специальные онлайн-сервисы, с помощью которых можно определить сумму к уплате.

Все расчеты организация или частный предприниматель производит самостоятельно.

Пример расчета платежа за вредное воздействие

Ниже представлен самый простой вариант, когда данные уже сведены в общую таблицу и их достаточно проанализировать. В упрощенном примере раскрывается суть ставок и коэффициентов и их влияние на размер сумм НВОС.

По внутренним данным предприятия «Неомаш», организация осуществляет выбросы в атмосферу, действуя при этом в особой зоне Кавказских Минеральных Вод, подлежащей охране на федеральном уровне. У данного объекта работают дымовая труба и свеча, которые наносят ущерб при эксплуатации.

Информация по загрязнению представлена ниже.

Таблица 4. Сведения о выбросах ООО «Неомаш»

| Наименование | Кол-во (измеряется в тн.) (включая округленное значение) | Ставка оплаты НВОС, руб./тн. согласно тексту Постановления № 913 (округленно) |

|---|---|---|

| Элементы окс. азота | 0,235 = 0,24 | Ставка составляет 93,5 = 94 |

| Элементы азота диокс-да | 0,437 = 0,44 | Ставка составляет 138,8 = 139 |

| Окс. углерода | 0,125 = 0,13 | Ставка равна 1,6 = 2 |

| Метановые загрязнения | 0,050 = 0,05 | Ставка соответствует значению 108 |

| Бензапирен | 0,278 = 0,28 | Ставка оплаты составляет 5 472 968,7 = 5 472 969 |

Согласно представленному выше механизму формирования оплат, посчитать урон окружающей среде, выраженный в платах НВОС, можно следующим образом:

(0,24 * 94) + (0,44 * 139) + (0,13 * 2) + (0,05 * 108) + (0,28 * 5 472 969) = 1 521 574 руб.

С учетом повышающей ставки на деятельность в особой природной зоне, конечная сумма к начислению будет в два раза больше: 2 * 1 521 574 = 3 043 148 руб.

Видео — Как рассчитать плату за негативное воздействие на окружающую среду

Отчетность о деятельности предприятия в части уплаты НВОС

Плата за загрязнение и отчетность о том, как повлияла на состояние окружающей среды и размер платежей деятельность предприятия, связана с заполнением декларации, представляющей собой установленную форму отчетности. В текущем периоде сдавать сведения по НВОС нужно тем ИП и фирмам, которые имеют разрешение или лицензию на ведение деятельности в зонах загрязнения.

В прошлом году Росприроднадзор ввел новый бланк отчетности, согласно которому отчитываться следует в установленном формате – нужно заполнить титульный лист, рассчитать конечную платежную сумму и внести необходимые сведения в последующие разделы, в свою очередь подразделяющиеся на подразделы.

В 1 разделе конечным итогом получают плату за выбросы стационарных объектов. Подразделы соответствуют предельно допустимым выбросам и выбросам, в количественном отношении превышающим лимитные значения. 2 раздел соответствует выбросам в воду и плате НВОС по данной группе. В 3 разделе можно найти расчет сумм платы за воздействие на природные объекты размещенных отходов, в том числе подраздел 3.1 включает данные о твердых коммунальных отходах и соответствующих платежных суммах.

Не обязательно заполнять все пункты – это необходимо только для тех разделов, которые оказывают непосредственное влияние на суммы НВОС.

Пример внесения сведений в шаблон декларации

ООО «Ретта» является производителем мясных продуктов и натурального мяса – для этого используются мощности завода «Луч-1000» с производительностью 50 тонн готового продукта ежедневно.

Данное предприятие относится к объектам, которые отличает умеренное влияние на природные ресурсы. Объект размещается в Москве по адресу: 115404, ул. XXXX, д. 10, к. 3.

Для осуществления загрязнений организация руководствуется разрешением сроком на 5 лет и нормативными документами с аналогичным сроком действия – это позволяет ей осуществлять выбросы.

По данным 2017 года негативное влияние объекта соответствовало характеристикам:

- Элементов марганца в атмосферу поступило 2 тонны – это не выше предельно допустимого размера, указанного в нормативах. Ставку можно взять из нормативных документов — согласно Постановлению Правительства РФ, оплата НВОС за 1 тонну загрязняющего воздух вещества составляет 5 473,5 рублей.

- Осадок на очистных водных сооружениях не превысил лимита и составил 4 тонны. Оплата за каждую тонну таких загрязнений – 663 руб. (округленное значение).

Осадочные элементы разместили на отдельной площадке в МО по адресу: 141613, г. Клин, ул. XXXXXX, д. 55. Она имеет государственный номер NNNN в реестре.

В предыдущем отчетном 2017 году ООО «Ретта» вложило в улучшение экологической составляющей своей деятельности:

- 1 тыс. руб. – расходы, которые понесла компания, чтобы снизить вредные выбросы.

- Аналогичная сумма была потрачена на то, чтобы предприятие формировало меньше отходов.

Что касается авансовых квартальных сумм, то они составили:

- Касательно выбросов в атмосферу – в размере 1 234 рублей (эти суммы выплачивались в 1-3 кварталах).

- Связанные с поступлением отходов на специально оборудованные площадки – по 234 рубля в 1, 2 и 3 кварталах.

Когда нужно сдать декларацию

Срок отчета для всех один – подать сведения в Росприроднадзор нужно не позднее 10 марта того года, который следует за отчетным. Однако в 2018 году для плательщиков сделали исключение и продлили его до 12 марта. Это связано с тем, что отчетная дата выпадает на выходной день.

Годовые выплаты производятся не позднее 1 марта, следующего за отчетным периодом. Следует обратить внимание, что в рамках общего правила собственник или арендатор вносит сумму четырьмя частями – три квартальных аванса и финальный платеж по окончании года.

Осуществлять разовый платеж может только представитель малого или среднего бизнеса.

Рассмотрим некоторые особенности, с которыми приходится сталкиваться в процессе формирования отчетных сумм.

Первая особенность заключается в том, что крайний срок выплаты, который выпадает на выходной или праздничный день, не означает, что можно внести сумму позже. В этом случае нужно позаботиться о платежах заранее. Срок перечисления авансов – не позднее 20 числа месяца, следующего за 1, 2 и 3 кварталами, в размере ¼ от платы за предыдущий отчетный календарный год. Следовательно, для получения информации по суммам авансов НВОС в 2018 году нужно поднять сведения за 2017 год.

Ниже приведены сроки оплат поквартально:

- За 1 квартал 2018 года – не позднее 20 апреля 2018 года.

- За 2 квартал 2018 года аванс уплачивается не позднее 20 июля 2018 года.

- Авансовые суммы НВОС за 3 квартал 2018 года перечисляются в бюджет не позднее 19 октября 2018 года (20 октября выпадает на субботу и переноса на последующий рабочий день закон не предусматривает).

Вторая особенность связана со сроками существования компании. Если в 2017 году она не была создана, либо не осуществляла хозяйственную деятельность, в 2018 году авансы не уплачиваются (это касается субъектов разных видов), и лишь по итогам года подводится общий итог воздействия на окружающую среду, согласно которому вносится плата НВОС.

Пример расчета и этапов оплаты платежей для ООО «Лима»

Согласно полученным данным о субъекте предпринимательства, ООО не входит в группу средних и малых объектов. В рамках действующего законодательства, ООО «Лима» должно внести авансы в течение года по общей схеме. Для получения информации о платежах нужно обратиться к данным за предыдущий год – в 2017 году руководство перечислило 60 тысяч рублей. Поэтому в 2018-м в каждом квартале переведут в бюджет 15 тысяч рублей.

Что касается графика выплат, то он представлен выше.

По итогам 2018 года в счет оплаты НВОС сотрудники компании начислили 65 тысяч рублей. Таким образом, что не позднее 1-го числа в марте 2019 года нужно внести годовой платеж. Его размер составляет 20 000 руб. и рассчитывается данная сумма как 65 000 руб. (что соответствует годовому платежу НВОС) за вычетом 45 000 руб. (3 квартальных платежа, перечисленных на основании полученных сведений в предыдущем отчетном году).

Какие есть варианты для подачи декларации?

Сдавать отчетность можно в электронном формате, воспользовавшись услугами портала Росприроднадзора, либо в бумажном виде тем компаниям и частным предпринимателям, которые соответствуют требованиям:

- Владелец или арендатор не сможет предоставить электронную подпись.

- Размер НВОС в предыдущем отчетном году не превысил 25 тысяч рублей.

- Лицо, которое вносит оплату, не имеет технической возможности выйти в сеть Интернет.

На бумаге декларация может быть направлена по почте заказным письмом с описью. Также можно выслать бланк через представителя.

Вместе с бумажным вариантом нужно подготовить и электронную версию – для ее сдачи достаточно электронного носителя (например, flash-накопителя). Это связано с механизмом работы Росприроднадзора, который ведет электронную реестр данных и размещает там только компьютерные файлы.

Тем, кто передает сведения посредством электронных каналов, дублировать бумажный вариант декларации нет необходимости.

Инструкция по внесению данных в разделы и подразделы отчетного документа содержится в соответствующих сведениях Росприроднадзора, размещенных на сайте. Модуль природопользователя относится к бесплатно распространяемому ПО. Все действия можно осуществить, находясь в личном кабинете пользователя.

Природопользователь при передаче данных должен соблюдать требуемый формат, если он заполняет декларацию в стороннем ПО.

Что будет в случае просрочек?

Если данные не поступят в Росприроднадзор вовремя, должностным лицам положен штраф в размере 3-6 тысяч рублей. Для организаций он составит от 20 до 80 тысяч рублей.

Нужны ли к расчету платежей дополнительные документы?

Действующее законодательство не предполагает предоставление сопутствующих сведений к расчету в декларации НВОС. При этом Росприроднадзор может запросить в целях проверки корректности расчета платежей такие копии документов, как:

- Договор об аренде или собственности на объекты (к данной группе могут относиться помещения, здания, земельные участки коммерческого и производственного назначения).

- Нормативные сведения для конкретной организации.

- Договор на передачу отходов.

- Документы, в которых зафиксировано непосредственное использование отходов, и т.д.

Данное условие особенно касается крупных плательщиков.

В отдельных случаях представители Росприроднадзора могут ограничиться справкой о производственной деятельности. Многое зависит и от территориального расположения подразделений и конкретных требований на местах. Дополнительные сведения желательно уточнить в том подразделении учета, где было получено свидетельство о типе объекта в сфере загрязнения.

Что нужно знать тем, кто ведет учет

Для бухгалтерского учета плата за загрязнение окружающей среды важна тем, что она оказывает влияние на налоговую составляющую в части налога на прибыль. Алгоритм здесь используется следующий: в пределах лимитов денежным сумм платежи НВОС относятся к материальным расходам, в то время как сверхнормативный платеж не учитывается при определении налоговой базы. Такой порядок применяется также для упрощенной системы – как и в рамках общей системы налогообложения, бухгалтер сокращает базу на размер НВОС в пределах нормативных.

Другими словами, налоговая нагрузка связана с размеров выбросов и отходов в тех случаях, когда деятельность объекта излишне негативно воздействует на природные объекты. Остальные платежи бухгалтерия относит к прочим расходам, которые не включаются в расчет суммы налога (сюда же относятся штрафные санкции за несвоевременную выплату).

Заключение

Перечисление платежей НВОС является компенсацией вредного воздействия производственных комплексов и деятельности объектов частных предпринимателей на окружающие природные объекты. Платежи, поступающие в бюджет, идут на строительство очистных сооружений, внедрение новых энергосберегающих технологий, разработку новых способов уменьшения отходов и выбросов, являясь стратегически важными для каждой отрасли. Получая денежные средства от вредных предприятий, государство осуществляет регулирующую функцию.

Оплата за воздействие на экологию осуществляется поквартально или раз в год – это зависит от типа организации. Как для перечисления платежных сумм, так и для передачи отчетных сведений есть конкретно установленные сроки, которые следует соблюдать во избежание штрафных санкций. Следует помнить о периодах, которые выпадают на праздничные и выходные дни и заранее заботиться о том, чтобы не опоздать с внесением аванса и заполнением отчетности.

Деятельность предприятия является сложной системой, поэтому для корректного расчета можно воспользоваться специальным программным обеспечением. На крупных заводах ее использование является насущной необходимостью, так как состав комплекса может изменяться, как и категории различных объектов. В целом для упрощения механизма сведения данных и отправки отчетов также можно воспользоваться возможностями портала Росприроднадзора , на сайте которого можно найти подробную инструкцию по заполнению декларации по платежам НВОС.

Уточнять всю дополнительную информацию желательно по месту регистрации объекта в части принадлежности к тому или иному классу опасности. За непредоставление сведений об объектах, негативно влияющих на окружающую среду, владельцев и арендаторов ожидают штрафные санкции. Следует четко понимать, что за введением той или иной производственной мощности в эксплуатацию должен последовать учет объекта с присвоением индивидуального номера. Каждый из них отражается в электронной картотеке Росприроднадзора и требует своевременной отчетности о лимитах, нормативах, превышениях, конкретных суммах к начислению, и т.д.

Лица, которые обязаны платить за загрязнение окружающей среды, должны по итогам года отчитаться перед Росприроднадзором, представив ему соответсвующую декларацию. Подробнее о ней расскажем в нашей консультации.

Кто сдает декларацию?

Платить за загрязнение и, следовательно, представлять декларацию, обязаны организации и ИП, которые ведут деятельность, оказывающую негативное воздействие на окружающую среду. При этом организации и ИП, чья деятельность ведется исключительно на объектах IV категории (т. е. с минимальным негативным воздействием на окружающую среду), ни платить за грязь, ни сдавать декларацию не должны (п. 1 ст. 16.1 Федерального закона от 10.01.2002 № 7-ФЗ).

В общем случае, к IV категории относятся объекты, которые одновременно удовлетворяет следующим критериям (п. 6 Постановления Правительства от 28.09.2015 № 1029):

- наличие на объекте стационарных источников загрязнения окружающей среды, масса загрязняющих веществ в выбросах в атмосферный воздух которых не превышает 10 тонн в год, при отсутствии в составе выбросов веществ I и II классов опасности, радиоактивных веществ;

- отсутствие сбросов загрязняющих веществ в составе сточных вод в централизованные системы водоотведения, другие сооружения и системы отведения и очистки сточных вод, за исключением сбросов загрязняющих веществ, образующихся в результате использования вод для бытовых нужд, а также отсутствие сбросов загрязняющих веществ в окружающую среду.

Срок сдачи декларации

Декларацию о плате за негативное воздействие нужно сдать не позднее 10 марта года, следующего за отчетным (п. 5 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ , п. 2 Порядка, утв. Приказом Минприроды от 09.01.2017 № 3). Учитывая, что 10.03.2018 - суббота, представить декларацию за 2017 год можно по 12.03.2018 включительно.

Форма и состав декларации

Форма декларации о плате за негативное воздействие на окружающую среду утверждена Приказом Минприроды от 09.01.2017 № 3 (Приложение 2) .

Скачать бланк декларации в формате Excel можно .

Декларация сдается в электронном виде или на бумаге. При электронном заполнении удобно это делать через Личный кабинет природопользователя на сайте Росприроднадзора . На этом сайте можно как подготовить, распечатать или сохранить в электронном виде декларацию, так и отправить ее (при наличии электронной подписи) непосредственно в Росприроднадзор.

Сдаваемая в бумажном виде декларация должна быть пронумерована, прошнурована и скреплена печатью.

Декларация о плате за негативное воздействие состоит из титульного листа и 6 разделов:

- раздел 1 «Расчет суммы платы за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами»;

- раздел 1.1 «Расчет суммы платы за выбросы загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа при непревышении объема, соответствующего предельно допустимому значению показателя сжигания»;

- раздел 1.2 «Расчет суммы платы за выбросы загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа при превышении объема, соответствующего предельно допустимому значению показателя сжигания»;

- раздел 2 «Расчет суммы платы за сбросы загрязняющих веществ в водные объекты»;

- раздел 3 «Расчет суммы платы за размещение отходов производства и потребления;

- раздел 3.1 «Расчет суммы платы за размещение твердых коммунальных отходов».

Включать в состав декларации нужно разделы лишь по тем видам платы, по которым организация или ИП отчитываются.

Сущность экологических налогов – в том, что государство взимает плату за воздействие на окружающую среду, эксплуатацию природных ресурсов.

На сегодняшний день, точное понятие экологического налога отсутствует в Законодательстве РФ. Но в нашей стране его используют неофициально для обозначения некоторых платёжных обязательств:

- Платы за негативное воздействие на окружающую среду.

- Утилизационный сбор.

- Экологический сбор.

Какие налоги относятся к экологическим?

В связи с использованием определённых объектов природы, возникает необходимость уплатить налоговый сбор. Рассмотрим подробнее, в каких ситуациях это происходит.

- . В 2016 году его надо платить, если доказано, что транспортное средство наносит вред окружающей среде.

- Налог по добыче полезных ископаемых. Например, при добыче природных ресурсов, включая уголь и нефть, которые относятся к числу исчерпаемых.

- Водный налог. Платится в России за внесение дисбаланса в окружающую среду при использовании водных ресурсов.

- Сбор за эксплуатацию водных биологических ресурсов в России, объектов животного мира. Этот налог платится, если ущерб природе причинён в результате охоты или других видов ловли животных.

- Земельный.

Порядок оплаты налогов за воздействие на окружающую среду

Обязанность по перечислению денежных средств в бюджет государства лежит на руководстве организаций, работающих в сфере природопользования. А также экологический налог в 2016 году платят фирмы, арендующие оборудование, которое наносит вред окружающей среде.

Расчёт денежной суммы экологического налога в 2016 году осуществляется самостоятельно руководством, на основании:

- Постановления Правительства РФ №632 от 1992 года . Этим же документом руководствуются при заполнении налоговой декларации.

Кто платит сбор за мусор?

Иногда обязанность по перечислению денежных средств за мусор в России лежит даже на тех, кто использует . Как и заполнение налоговой декларации.

Общее правило гласит, что плата за мусор взимается, когда размещаются отходы потребления и производства. Размещение – это не только складирование отходов в мусорные баки.

Другое дело – если предприниматель ведёт деятельность, и сам заключает договор со специальной фирмой по вывозу мусора (работающей по ).

Выплата налогов тогда определяется условиями договора. Например, если по договору право собственности на отходы принадлежит фирме – тогда экологический сбор становится обязательным.

Общие правила уплаты экологического сбора

Экологический налог в России официально был введён только в 2015 году законом «О внесении изменений в Федеральный закон «Об отходах производства и потребления» .

Плательщиками этого сбора, предусмотренного статьей 24.5 ФЗ от 24.06.1998 N 89-ФЗ , являются организации и фирмы, импортирующие или производящие товары вместе с упаковкой, которые утилизируются после утраты потребительских свойств.

Но экологический налог в 2016 году нужно платить только в том случае, если компания не выполняет свои обязательства по утилизации.

Перечень товаров и других предметов, подлежащих утилизации после утраты потребительских свойств в России, указывается в распоряжении Правительства РФ от 24.09.2015 за номером 1886-р .

Расчётные коэффициенты по каждому виду товара и упаковки помогут разобраться в том, должен ли тот или иной предприниматель платить .

Со ставками можно ознакомиться в Постановлении Правительства РФ от 09.04.2016 N 284 .

Потому важно запомнить несколько правил.

- Если фирма производит товары, указанные в перечне, то она и утилизировать их может самостоятельно.

- А можно воспользоваться услугами сторонней организации.

- Но экологический налог в 2016 году придётся заплатить, если не было утилизировано нормативное количество отходов.

Предполагается, что импортёры и производители сами будут отчитываться по вопросам выполнения нормативов, либо отклонения от них. Но пока нет единой формы, с помощью которой это можно было бы сделать.

Как рассчитать налоги тем, кто не занимается утилизацией?

Общая сумма экологического налога в 2016 году вычисляется отдельно, по всем видам товаров, которые требуют утилизации. Формула будет такой:

Иногда в формулу подставляется масса готового товара, а иногда – количество единиц, для которых необходима утилизация.

Нормативы утилизации вместе со ставками экологического сбора помогут понять, какой показатель надо использовать для того или иного вида товара.

Сроки и отчётность

Согласно действующему законодательству, экологический налог в 2016 году перечисляется до 20 числа месяца, который следует за отчётным периодом. А сам отчётный период – это календарный квартал.

Как уже сказано выше, все расчёты вместе со ставками организация проводит самостоятельно, в зависимости от объёма загрязнений, возникающих по причине осуществления деятельности. Декларация расчёта по подобным платежам состоит из нескольких частей:

- Начинается с титульного листа, согласно кодексу по налогам.

- Далее идёт общая сумма, которую нужно перечислить в бюджет.

- Потом Раздел 1. Он посвящён выбросу вредных веществ в атмосферу стационарными объектами.

- Раздел 2. То же самое, только по объектам передвижным.

- Раздел 3. С информацией по сбросам загрязняющих веществ в водные объекты.

- Раздел 4. Посвящён размещению отходов от производства и потребления.

В расчёт уплаты со ставками надо включить только те разделы, которые действительно необходимы организации. В зависимости от того, какое негативное воздействие на окружающую среду она оказывает. Например, не нужно прикладывать и заполнять 1-й раздел, если отсутствуют стационарные объекты, которые выбрасывают вредные вещества в окружающую среду.

Есть несколько способов для предоставления декларации вместе со ставками:

- В электронном виде, по телекоммуникационным каналам связи, или же на магнитных носителях.

- На бумажных носителях. Заказным письмом с уведомлением, или через представителя организации.

В электронном виде декларации и расчёты должны иметь формат XML, как говорит налоговый Кодекс РФ.

В электронном виде декларацию можно не представлять, если плата составляет менее 50 тысяч рублей. В противном случае это требование обязательно для выполнения.

Куда сдавать отчёт, перечислять деньги?

В настоящее время, согласно текущему законодательству, доходы в бюджет по негативному воздействию окружающей среды могут принимать только территориальные управления Федеральной службы по надзору в сфере природопользования.

Коротко такая организация называется Росприроднадзором. Она и определяет, кто платит взносы.

В такие территориальные органы отчётность сдаётся только в скреплённом или , прошитом и пронумерованном виде. Документ подаётся по адресу нахождения стационарного объекта загрязнения, а также там, где проходила государственная регистрация объекта передвижного.

Отдельный расчёт уплаты сдаётся по каждому источнику загрязнения, даже если их несколько. Если несколько объектов загрязнения эксплуатируется на территории одного объекта, уплата отражается по ним в виде единого расчёта. Но лист заполняется отдельно, по каждому из муниципальных учреждений.

С какого времени перечисляются экологические платежи?

Экологические платежи должны перечисляться в бюджет с того момента, как в силу вступило постановление Правительства №344 . Это время считается с 30 июня 2003 года.

С этого времени должны платить налог те предприятия, которые работали и до этого, но экологические сборы не перечисляли. Если компания образовалась позже, то она производит уплату с момента начала деятельности.

О некоторых особенностях расчёта

По каждому загрязняющему веществу и отходу суммы платежа учитываются отдельно. Это касается и каждого вида топлива, на котором работают передвижные объекты. Рассчитывая уплату за экологические выбросы, надо учитывать несколько факторов:

- Дополнительные коэффициенты 2 и 1,2.

- Коэффициент экологической значимости для региона.

Выбросы так же требуют определения сразу нескольких показателей:

- Коэффициент для взвешенных веществ.

- Дополнительный коэффициент 2.

- Экологическая значимость региона.

Наконец, когда считается плата за отходы, опираются на:

- Коэффициент месторасположения объекта, где размещаются отходы.

- Дополнительный коэффициент 2.

- Экологическая значимость.

Коэффициент с учётом инфляции может добавляться ко всем перечисленным выше схемам. Он устанавливается в Федеральных бюджетах на очередной календарный год.

Расчёт платы и сопутствующие документы

Нормативные документы, которые действуют сейчас, не предусматривают дополнительного пакета документов к текущей отчётности. Но территориальные органы могут выдвинуть свои требования к предоставлению дополнительных бумаг.

- Документы для подтверждения фактического использования отходов.

- Договор на передачу отходов.

- Нормативные документы, включающие лимиты на размещение, ПДС, разрешения ПДВ и заключения.

- Договор аренды, свидетельство на то, что помещение находится в собственности.

Такая информация особенно важна, если дело касается крупных плательщиков. Иногда хватает лишь одной справки о производственной деятельности предприятия.

У каждого территориального органа свои правила сотрудничества. Лучше заранее об этом узнать, посетив соответствующий офис.

Малое и среднее предпринимательство. Как они платят за отходы?

Согласно законодательству, представители и среднего бизнеса также должны составлять отчёт об использовании товаров и отходов.

А затем, согласно действующим нормам, проводить утилизацию. Отчётность направляется представителям территориальных органов Росприроднадзора, до 15 января года, следующего за отчётным периодом.

При этом отчётность должна быть подтверждена не только договорами со сторонними организациями, но и лицензиями этих организаций.

Иначе все документы просто утратят силу. Если документы или подтверждения отсутствуют, к налогу применяют повышающий коэффициент до 0,5 единиц.

Нужно ли офисам платить за отходы?

Может показаться, что деятельность офисов никак с этим не связана, поскольку их деятельность не влияет на окружающую среду. Но это не так.

Росприроднадзор ждёт, что платежи должны поступать от любых организаций и предприятий. Это касается и тех, кто связан с так называемым офисным бизнесом.

Ведь отходы потребления образуются всегда, включая отработанные лампы накаливания или люминесцентные лампы, мусор, картриджи от оргтехники и так далее.

Но надо учитывать, что экологический сбор должен платить тот, кому отходы принадлежат. И здесь всё снова определяется тем, как заключён договор с организацией, выводящей мусор.

Если он находится в собственности организации – она и платит налог. Если нет – то платить должны те, кто занимается вывозом.

О платежах за загрязнение воздуха автомобилями

Раздел 2 в отчётности заполняют те организации, у которых есть передвижные источники загрязнения. Не важно, находятся ли они в собственности, или были арендованы.

Для транспортных средств отдельно не устанавливают предельный уровень выбросов в атмосферу. Зато есть технические нормативы по выбросам загрязняющих веществ в атмосферу.

При проведении техосмотра специалисты проверяют, насколько то или иное транспортное средство соответствует указанным требованиям.

Запрещается эксплуатировать транспорт, если он выделяет количество вредных веществ больше, чем указано в действующих нормативах. Или запрет накладывается до тех пор, пока не будут устранены нарушения.

Масса выброса загрязняющих веществ не определяет нормативы по плате. Здесь определяющим фактором выступает разновидность используемого топлива, его вид.

Нормативы нужно умножать на количество топлива, которое было фактически израсходовано. Первичные бухгалтерские документы по учёту помогут точно рассчитать, сколько топлива ушло в том или ином случае. В объёмных единицах топливо учитывается у тех, кто ведёт путевые листы.

Но за тонну топлива отдельно устанавливаются базовые нормативы платы. Литры переводятся в тонны для тех, кто заинтересован в точных расчётах. Для этого объём материала умножаем на плотность.

Предупреждения руководителям и бухгалтеру

Если на предприятии образуются отходы 1-4 классов опасности, то паспорта необходимо иметь на каждый из них. Это касается и несортированного мусора, относящегося к бытовым помещениям. Иначе организации грозит штраф за то, что она не выполняет экологические требования. Размер штрафа доходит до 100 тысяч рублей.

Материальные расходы в пределах утверждённых лимитов – вот в какой раздел включают экологические платежи, чтобы правильно рассчитать налог на прибыль. Но при расчёте налога не должны учитываться выбросы, которые выходят за пределы норматива.

Для единого налога на УСНО действуют аналогичные правила. Суммы платы за негативное воздействие на окружающую среду способны уменьшить налоговую базу.

Можно сказать, что экологические платежи – это такие же обычные налоговые сборы, требующие отражения в отчётности.

Но при расчётах налогов их включают лишь в том случае, если они уплачены за предельно допустимые сбросы и лимиты.

Всё остальное – это прочие расходы, которые просто не учитываются для налогообложения. Контролирующие органы могут запросить информацию по отходам, если на предприятии эксплуатируется транспорт, но плата за него не вносится.

При отсутствии реакции на запрос возникает опасность серьёзного штрафа.

Порядок расчета экологического налога за выбросы загрязняющих веществ в Беларуси значительно упрощен

Экологический налог в РФ в 2017-2018 году: Детальный обзор и способы расчета